未开票≠0申报!无票收入4大误区!税局稽查重点!今天起,申报、做账按这个来!

来源:未知来源 时间:2022-08-02浏览次数:1461次

不开票收入,也是销售收入,也应该如实进行纳税申报。不开票收入,你不说,真的就没人知道了吗?

错!金税四期纳税申报系统的数据比对全都知道。所以不入账收入如果被查到,除了补缴税款,还有可能罚款。

其实这是很多人的误区,认为不开发票,就可以0申报。

是否可以零申报怎么判断呢?具体有以下几种情形。

1、增值税可零申报的情形:小规模纳税人应税收入是0,一般纳税人当期没有销项税额,并且没有进项税额。

2、企业所得税可零申报的情形:纳税人当期没有经营,进行零申报的企业。

3、其它税种可以零申报的情形:计税依据为0时。

总之,当企业在纳税申报的所属期内,没有发生应税收入(销售额),同时也没有应纳税额的情况,才可以零申报。

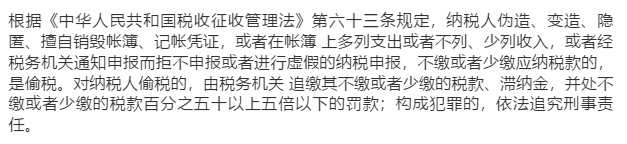

但是长期零申报也是有风险的!

一般纳税人

钱哥公司为一般纳税人,今年端午节期间,公司把自己公司生产的一批粽子作为节日福利发放给员工,这批粽子的成本为50万元,对外销售的价格是不含税100万元。

会计处理:

借:应付职工薪酬-非货币性福利 113

贷:主营业务收入 100

应交税费—应交增值税(销项税额)13

借:主营业务成本 50

贷:库存商品 50

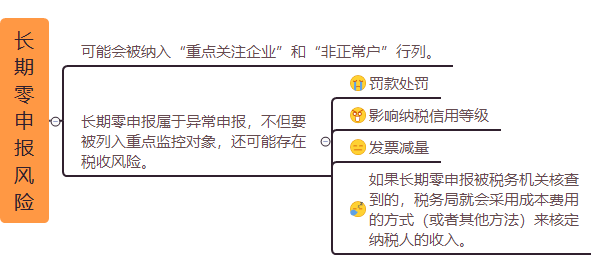

注意:公司虽然没有发生对外销售业务,也未开具增值税专用发票,但是其货物用于集体福利和个人消费,应该视同销售,增值税上应做未开票收入,按照未开票收入做增值税申报。

具体申报填列如下:

注意:增值税上应做未开票收入,计提 13% 销项税额。

后期开了发票,在开票发票相应栏次填写开票数据同时在未开票发票栏次填写其负数金额。

小规模纳税人

一般纳税人的增值税申报附表一有“未开具发票”一栏,小规模纳税人就没有单独的未开具发票申报栏次了,因为小规模纳税人申报表相对简单,很多栏次是共用的。

应根据征收率的不同,直接填写申报表相应栏次,如:应征增值税不含税销售额(3%征收率)、应征增值税不含税销售额(5%征收率)、销售使用过的固定资产不含税销售额、免税销售额、出口免税销售额。

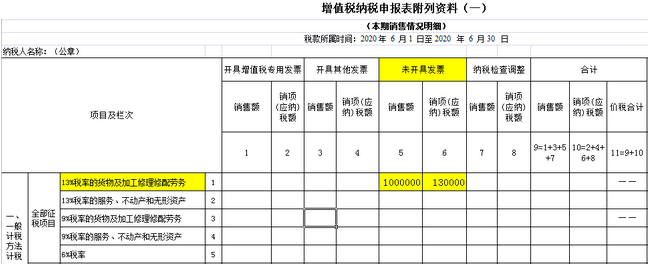

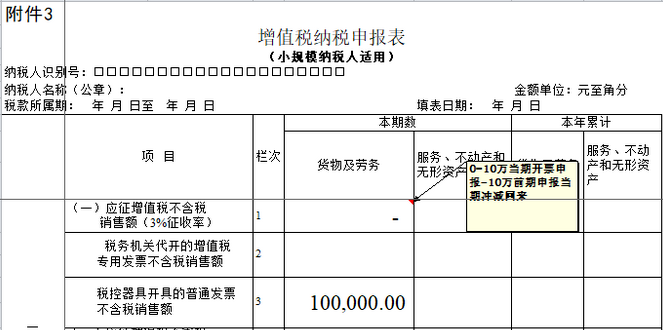

假设某企业为小规模纳税人,9月销售货物取得未开票不含税收入为10万。该企业第三季度收入应当如何申报?

由于企业9月取得未开票收入,属于第三季度取得的收入,因此第三季度申报增值税时应填写增值税申报表应征增值税不含税销售额(3%征收率)栏次申报。

申报表填写如下:

如果次月10万元均补开开具了增值税普通发票,那么申报表不需要再重复申报这个10万。

注意:开具免税的普通发票可以享受免征增值税优惠。

误区一、零税款=零申报?

答:不可以。不用缴纳税款≠零申报,企业在享受优惠政策的同时应向税务机关如实申报。正确的申报方式是在增值税纳税申报表中第10栏次如实填写享受免税优惠的数额。

误区二、零销项=零申报?

答:不可以。新办企业当期虽未发生收入,但发生了进项税额,因此不能做零申报。正确申报方式是在增值税申报表对应的销售额栏次填写“0”,并将当期已认证的进项税额填入申报表中相关栏次,产生期末留抵税额留待下期继续抵扣。

误区三、免税收入=零申报?

答:不可以。虽然按照规定办理了增值税减免税备案,应纳税额为0,但是企业在享受优惠政策的同时应向税务机关如实申报,正确的申报方式是在增值税纳税申报表中第13栏次如实填写享受免税优惠的数额。

误区四、已缴纳税款=零申报?

答:不可以。虽然企业代开增值税专用发票并已经缴纳了税款,但依然不能简单地进行零申报处理。正确的处理方法是在申报表的相关栏次如实填写销售收入,网上申报系统会自动生成企业已经缴纳的税款从而进行冲减。

今天的知识点就讲到这里,你get了吗?

相关资讯