“暂估入账”,最晚什么时候回票?税务明确了!12月起,暂估会计必须这么做!

来源:未知来源 时间:2024-12-30浏览次数:1766次

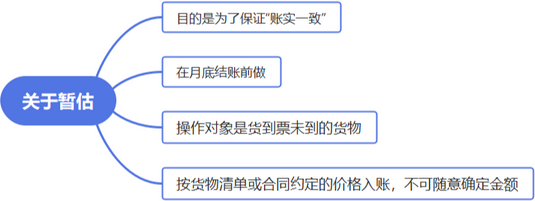

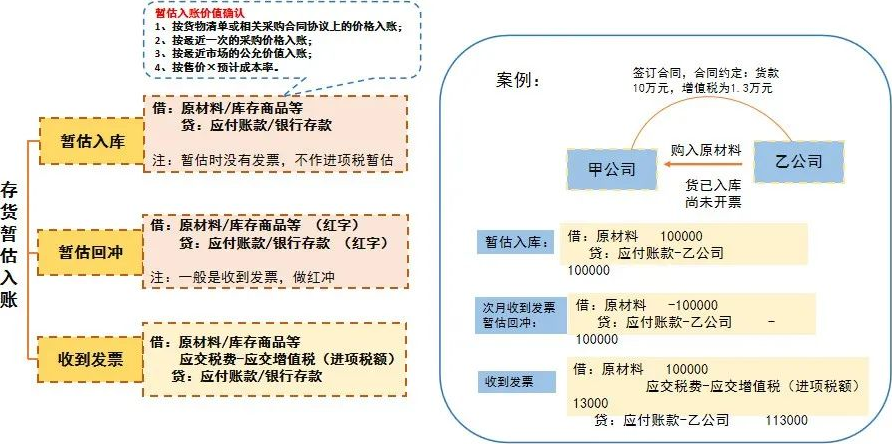

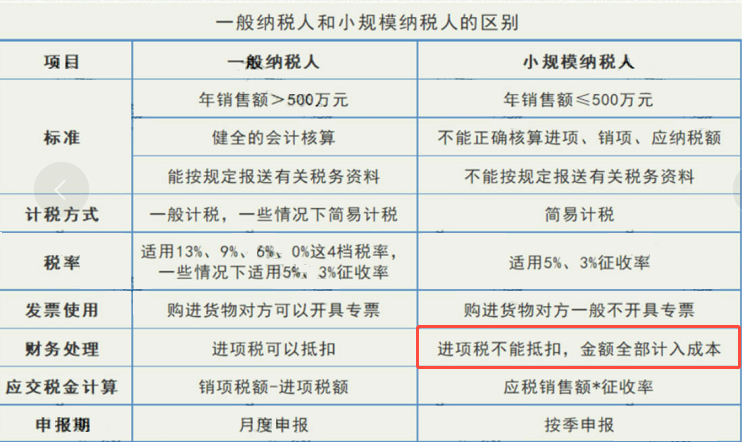

年底将至,是否有的小伙伴还有暂估成本没有发票,这该怎么办呢?又会有什么涉税问题呢? 有一些小伙伴对“暂估入账”一知半解,今天小天就存货、固定资产以及跨年暂估入账做一个分享,关注这方面的小伙伴可以收藏学习。 “暂估入账”其实是会计上实质重于形式的一种体现。业务已经发生了,虽然“票”还没到,但是按照权责发生制的要求,为了反映企业真实的业务情况,就需要“暂估入账”了。 在企业所得税方面,季度预缴时,按照会计核算的数据直接申报(即按暂估数申报),不需要做纳税调整;在汇算清缴时,只要在次年5月31日前收到发票的,就可以税前扣除,否则就需要做纳税调增。在汇算清缴结束后才收到发票的,只要在5年内,就可以申请追补扣除。 外购存货需要,以下情况的可以不需要销货方开具发票: 1.货物销售方是个人的,交易金额满足“小额零星”标准的(即500元以下); 2.从境外购入的; 3.从农户个人采购的自产自销农产品。 外购存货暂估具体的账务处理如下: 自制存货的成本,涉及原材料耗用、燃料动力、人工费用等,这里面都有可能涉及暂估的问题。比如,外购原材料的暂估、外购燃料煤的暂估、人工费用等。 自制存货的人工费用,在没有实际发放的情况下计提工资等,实际上也是一种暂估。自制存货中包括的工资等,季度预缴企业所得税时,按照会计核算数据申报扣除,不做纳税调整;在企业所得税汇算清缴时,要求在次年5月31日前必须实际发放,否则就不得税前扣除。当然,工资的“暂估”与实际发放,都是不需要发票的。 在固定资产已经达到预定可使用状态但是还没有办理竣工决算的时候,要不要暂估入账呢? 国税函[2010]79号第五条规定,企业固定资产投入使用后,由于工程款项尚未结清未取得全额发票的,可暂按合同规定的金额计入固定资产计税基础计提折旧,待发票取得后进行调整。但该项调整应在固定资产投入使用后12个月内进行。 超过12个月未取得发票的暂估固定资产计税问题 未取得全额发票的固定资产投入使用后可以按照合同金额暂估并计提折旧,企业应当在12个月内取得发票,如果发票金额与合同金额不一致的且跨年度的,应在发票取得当年按实际成本调整原来的暂估价值,但不需要调整原已计提的折旧额。对超过12个月仍未取得全额发票的固定资产,不得继续计提折旧,已计提的折旧额应当在12个月期满的当年度全额进行纳税调增。 对取得部分工程发票的固定资产涉税问题 依据(国税函〔2010〕79号)第五条规定,企业固定资产投入使用后,由于工程款项尚未结清未取得全额发票的,可暂按合同规定的金额计入固定资产计税基础计提折旧,待发票取得后进行调整。但该项调整应在固定资产投入使用后12个月内进行。因此,在固定资产投入12个月后仍未取得发票的,未取得发票部分的折旧不得扣除,已扣除部分于当期进行纳税调增。 《企业会计准则第4号——固定资产》规定,此种情况应按估计价值确定其成本,并计提折旧;待办理竣工决算后,再按实际成本调整原来的暂估价值,但不需要调整原已计提的折旧额。 固定资产达到预定可使用状态,但还未进行工程结算,这时需要开始对已经达到可使用状态的“在建工程”转为固定资产,固定资产的入账初始成本,以计划成本暂估入账,次月以暂估入账成本进行折旧。竣工结算后,按实际成本与暂估成本的差额调整固定资产原值。原已经折旧部分不在追溯,未来按调整后固定资产账面价值与剩余折旧期间重新计提折旧。 具体的账务处理如下: 这种情况下,企业当年实际发生的相关成本费用,由于各种原因未能及时取得有效凭证的,在预缴季度所得税时,可以暂按账面发生金额进行核算,但是,在汇算清缴时,必须提供该成本、费用的有效凭证。 账务处理如下: 1.暂估费用 借:成本/费用 贷:其他应付款等 2.支付并取得发票 应交税费-应交增值税(进项税) 贷:银行存款等 根据《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)文件第六条规定,关于企业提供有效凭证时间问题。企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。 根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)文件第六条规定,关于以前年度发生应扣未扣支出的税务处理问题。根据《中华人民共和国税收征收管理法》的有关规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。企业由于上述原因多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。 会计上做了暂估入账,但由于发票没有取得,税务并不认可,于是就产生了税会差异。那么,暂估入账在税务上究竟该如何处理呢? 小天整理了关于暂估入账的几个常见税务问题: 问题一:暂估入账金额是否包含增值税进项税额? 1、一般纳税人 财会〔2016〕22号规定:“一般纳税人购进的货物等已到达并验收入库,但尚未收到增值税扣税凭证并未付款的,应在月末按货物清单或相关合同协议上的价格暂估入账,不需要将增值税的进项税额暂估入账。” 也就是说,一般纳税人暂估入账的金额不包含增值税进项税额。 2、小规模纳税人 由于小规模纳税人不得抵扣增值税进项税额,故其购进货物相关的进项税额应当计入货物的成本价。 所以,小规模纳税人暂估入账的金额中应当包含增值税进项税额。 一般纳税人与小规模纳税人的区别: 问题二:企业所得税预缴申报时,暂估入账的成本费用可以税前扣除吗? 税总公告2011年第34号第六条规定: “企业当年度实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。” 划重点!!! (1)已实际发生的成本费用可以扣除,未实际发生的不得扣除; (2)暂按账面发生金额扣除; (3)在汇算清缴时,应补充提供发票。 因此,在企业所得税预缴申报环节,暂估入账成本费用是可以在税前扣除的。 那么,如果能合理利用这一点,可以避免后期多缴纳税款的情况发生。 问题三:企业所得税汇算清缴时,暂估入账的成本费用可以税前扣除么? 1.已实际发生的成本费用 在企业所得税汇算清缴期结束前取得发票的,可以在发生的当年税前扣除; 在企业所得税汇算清缴期结束前未能取得发票的,不得在当年税前扣除。 2.未实际发生的成本费用 一律不得税前扣除! 3.纳税申报表填列 问题四:取得以前年度暂估成本费用的发票,该如何处理? 税总公告2012年第15号第六条规定: “对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。企业由于上述原因多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。” 从上述文件中可以得出结论: (1)取得以前年度暂估成本费用的发票,可以追溯到发生年度扣除,但追补期不得超过5年; (2)如追补年度企业所得税应纳税款不足抵扣的,可以向以后年度递延抵扣或申请退税。

借:其他应付款等

相关资讯