多年预付账款,一直没收到发票怎么办?跨年发票还能报销吗?税局明确回复了!

来源:未知来源 时间:2024-01-20浏览次数:1780次

最近有小伙伴咨询,多年前的预付账款,开不了发票,怎么平账?有什么风险吗?还有小伙伴疑惑,跨年发票怎么做账?跨年发票能报销吗?

预付款打入对方公司,后公司注销,索要票据无果怎么办?

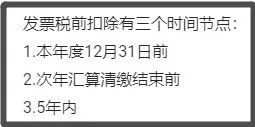

根据国家税务总局公告2018年第28号第十三条规定,企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证的,若支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。补开、换开后的发票、其他外部凭证符合规定的,可以作为税前扣除凭证。

第十四条 企业在补开、换开发票、其他外部凭证过程中,因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开发票、其他外部凭证的,可凭以下资料证实支出真实性后,其支出允许税前扣除:

(一)无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);

(二)相关业务活动的合同或者协议;

(三)采用非现金方式支付的付款凭证;

(四)货物运输的证明资料;

(五)货物入库、出库内部凭证;

(六)企业会计核算记录以及其他资料。

前款第一项至第三项为必备资料。”

如对方企业已注销无法补开发票的,建议您按照文件规定提供资料证实支出真实性后在企业所得税前扣除。

2、对方在上年度已经开具了发票,由于款项未全额支付等原因而拖延至次年才给发票。

相关资讯