“四流一致”究竟是哪四流?只要不一致就是违规吗?

来源:未知来源 时间:2024-03-15浏览次数:2008次

企业日常必须“四流一致”吗?不一致就是违规吗?快跟小天一起看看吧!

“三流一致”已经要求了很多年了,很多老板和会计人员早就烂熟于心,但很多人对于“四流一致”却不是那么敏感。

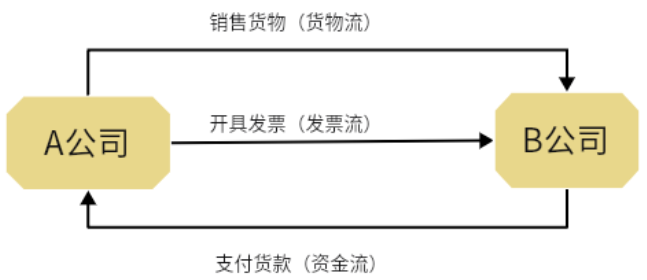

“三流一致”指的是发票流、资金流和货物流的统一

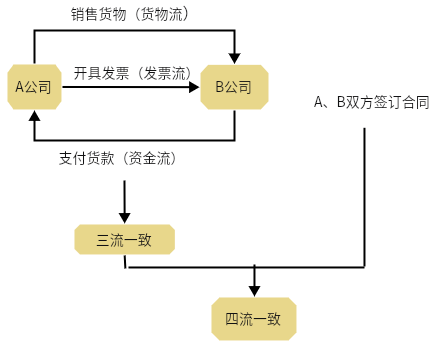

随着日常的经济活动中,合同的重要性日益提高,因此,在税务稽查中,合同也成为了一个非常重要的依据,也就顺理成章的提出了“四流一致”,即货物流、资金流、发票流、合同流一致。

四流不一致会怎样?

简单总结下就是:

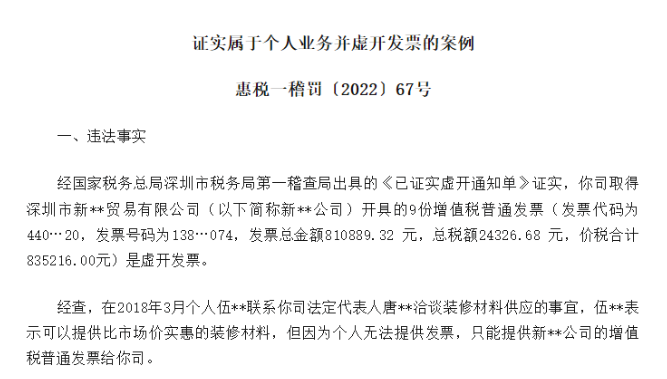

该公司此笔交易资金流和发票流不一致,支付的总金额还大于整个开票的价税。

虽然合同流、发票流、货物流,都是有处理一致的,但是资金流不一致,最终被认定为违反税收管理的行为处以30000.00元罚款。

这么看来,只要四流不一致就会被罚喽?也不是!也有税务局认可的特殊情况,继续往下看。

只要四流不一致就是违规?

看过了上面的例子,那是不是只要四流不一致就是违规?就是虚开发票?

其实也不是。在实务中,很多情况往往比较复杂,比如:

B公司作为购买方,委托总公司代为支付投标保证金和中标服务费共200万元,合同均为B公司签订,销售方A公司把发票开给B公司。

那么,这里的资金流就不一致了,涉及的200万元增值税,B公司能否允许抵扣?A公司属不属于虚开发票?

当然不算了!这里总公司扮演了一个代垫款项的角色,取得的200万元专票依然能抵扣。

残疾人就业保障金是为了保障残疾人权益,由未按规定安排残疾人就业的机关、团体、企业、事业单位和民办非企业单位(以下简称用人单位)缴纳的资金。

直辖市、计划单列市所辖区县及以下分支机构可以使用直辖市、计划单列市机构统一领取的增值税专用发票、增值税普通发票、增值税电子普通发票。

残疾人就业保障金是为了保障残疾人权益,由未按规定安排残疾人就业的机关、团体、企业、事业单位和民办非企业单位(以下简称用人单位)缴纳的资金。

做好下列8点,有效避免四流不一致:

1、开票人应按照实际商品开具;

2、不得开虚假发票,按照实际金额开具发票;

3、商贸企业一定要保证所开具的商品,有对应的进项发票,不得随意开票;

4、商品名称应选择合适的税收分类编码,不得随意选择;

5、专用发票商品名称比较多的,一定规范开具销货清单,销货清单必须在开票系统中填写打印;

6、打印发票一定要规范,不能出格,不能打印不完整;

7、专用发票在传递过程中,不能损坏、污染;

8、坚决杜绝买卖发票的不良行为。

相关资讯